Las estimaciones recogidas por Plusmining muestran que el grupo de los principales productores de cobre del mundo cerraría el año con un descenso en su producción atribuible.

Por Patricia Marchetti

“El año 2025, el mundo va a necesitar un 3% más de cobre y el mundo no va a producir ni 1 t más de cobre”. Así graficó el presidente del directorio de Codelco, Máximo Pacheco, el estado del mercado cuprífero global, ese que Chile lidera históricamente, pero cuya posición debe asegurar en medio de tensiones comerciales, geopolíticas y una serie de desafíos propios del sector.

Es que justo cuando la demanda por el metal rojo se encuentra en expansión ante la transición energética y la electrificación, la industria cuprífera mundial está expuesta a una pérdida de dinamismo, o “estancamiento”, como dijo Pacheco en la cuenta pública del Ministerio de Minería. De ahí que enfatiza: “el mayor desafío que tiene Codelco es aumentar la producción de cobre”.

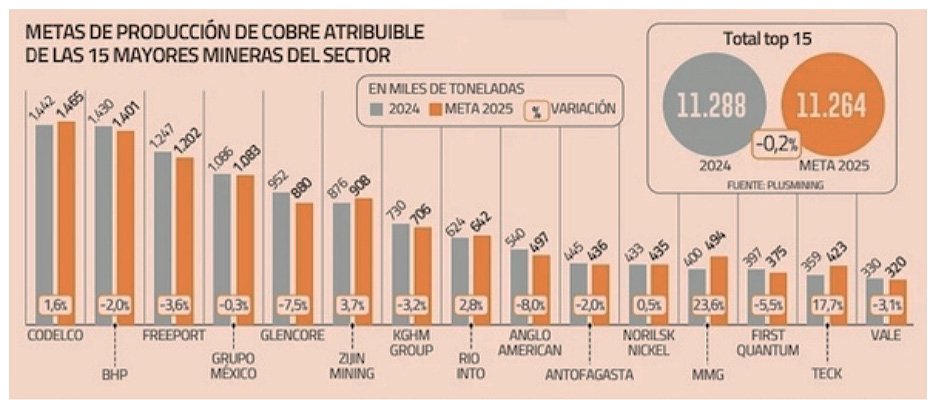

El escenario descrito por Pacheco y advertido por el mercado desde hace años, quedan evidencia en los datos recogidos por Plusmining a los que tuvo acceso el Diario Financiero, que comparan el desempeño de las 15 mayores productoras mundiales de cobre en 2024, versus sus metas de producción atribuible -según sus respectivas participaciones accionarias en cada operación-en 2025.

“A nivel global, según nuestro análisis basado en los reportes de las empresas, el desempeño esperado muestra un equilibrio frágil entre expansiones y caídas en la producción atribuible”, comenta para esta nota el analista Senior de mercado e industria Juan Cristóbal Ciudad.

De las 15 grandes empresas productores de cobre, nueve proyectan una reducción inter anual para este año que, en conjunto, restaría alrededor de 257.000 t de cobre fino al mercado. En la otra vereda, sólo seis de las compañías anotarían alzas, aportando aproximadamente 233.000 t en 2025. Raya para la suma: “el incremento no sería suficiente para compensar completamente las bajas esperadas, reflejando un escenario de oferta todavía presionada”, dice el experto minero.

La mayor caída en toneladas estaría liderada por Glencore (-72.000 t, debido a ajustes en los planes mineros de Sudamérica, como una menor recuperación desde acopios de baja ley y restricciones hídricas en Collahuasi -donde posee el 44% de la propiedad-, menores leyes en Antamina (Perú) y desafíos en la secuencia minera de Lomas Bayas (Chile).

La estadounidense Freeport proyecta una caída de 45.000 t ante menores leyes en Cerro Verde e Indonesia, así como en la mayoría de sus minas chilenas, sin embargo, el actual escenario en Estados Unidos ante el arancel a las importaciones del metal rojo, podría impulsar la producción de la compañía en ese país, compensando las estimaciones.

Por su parte, la sudafricana Anglo American prevé una baja de 43.000 t debido a un menor nivel de procesamiento en Los Bronces, lo que podría equilibrarse con el crecimiento esperado en su activo peruano Quellaveco.

Los principales incrementos se participan por parte de MMG gracias a su desempeño en Las Bambas (Perú), Kinsevere (Congo) y Khoemacau (Botswana), y de parte de Teck con su expansión en Highland Valley en Canadá y Quebrada Blanca en Chile.

Cabe destacar que las estimaciones para 2025 podrían verse actualizadas con los resultados del segundo trimestre del año.

Chile y Codelco

En el contexto expuesto, Ciudad de Plusmining destaca que “Chile vuelve a situarse en el centro de atención, que si bien deja atrás los bajo niveles históricos de 2022 y 2023 (cuando tocó los 5,2 millones de toneladas de producción total), tendría un moderado avance general en 2025”.

Aún así, el gigante minero del cono sur representará una cuarta parte de la producción mundial de cobre. En un doble click a las faenas del desierto más árido del mundo, dice que he dicho avance estará explicado, entre otras empresas, por Codelco en su conjunto y quebrada Blanca -60% propiedad de Teck, 30% de Sumitomo y 10% de Codelco-, el que se verá mermado principalmente por las bajas en Los Bronces -50,1% propiedad de Anglo American, 29,5% de Codelco con Mitsui y 20,4% de Mitsubishi- y en Collahuasi -44% de Anglo American, 44% de Glencore y 12% de Japan Collahuasi Resources-, producto de situaciones operacionales por las que atraviesan.

El analista destaca la recuperación de Codelco 2024, pero destaca que como símbolo del mercado global enfrenta una serie de desafíos que podrían comprometer su capacidad, como la fatiga estructural de sus minas más emblemáticas.

“La preocupación no se limita solo a Codelco: para 2027 las proyecciones muestran una caída hacia niveles y similares a 2023”, dice, y recalca la importancia de acelerar inversiones, destrabar proyectos y fortalecer la resiliencia operativa del sector.

Fuente: Diario Financiero